Hallo meine lieben angehenden Finanzexperten. Ich freue mich sehr, dass ihr diese Woche wieder dabei seid, wenn es wieder heißt: “Steuern richtig steuern mit InvestMenter.“ Ich hoffe ihr konntet die letzten beiden Blogs bereits in die Praxis umsetzen und habt jetzt einen guten Überblick was man alles von der Steuer absetzen kann. Heute geht es um das Thema Sofortabschreibung, AFA und Sammelposten.

Aber halt! Bevor ihr jetzt denkt: „A was? Habe ich noch nie gehört. Ich bin raus, das brauch ich eh nicht.“ Bleibt noch einen kurzen Moment da. Ich verspreche euch, ihr werdet es brauchen und damit sehr viel Geld sparen. Wie jede Woche erkläre ich es wieder anfängerfreundlich und für jeden einfach, unkompliziert und ohne „Fach-Chinesisch“.

Grundlagen:

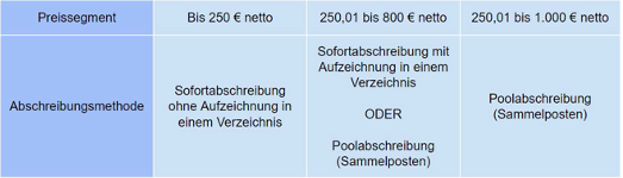

Um zu verstehen, um was es heute überhaupt geht, gibt es eine kleine Übersicht. Aber keine Panik! Ihr müsst es weder auswendig lernen noch alles verstehen. Ich erkläre euch Schritt für Schritt alles, so dass ihr am Ende des Blogs den vollen Überblick habt. Die Übersicht dient erstmal zum leichten Einstieg und ich gehe auf jeden Punkt nochmal separat ein.

https://debitoor.de/lexikon/geringwertiges-wirtschaftsgut-gwg

Es gibt 3 Arten der Abschreibung.

Hier gibt es zwei Möglichkeiten:

direkt abzuschreiben.

Keine Panik! Alles über 1.000,00 € netto kannst du über die gewöhnliche Nutzungsdauer abschreiben. Später im Blog erfährst du auch wie genau das funktioniert und ich gebe dir eine Liste mit den wichtigsten Gegenständen nebst Nutzungsdauer an die Hand, so dass du nie den Überblick verlierst. Also bleib dabei J

1. Was ist eine Abschreibung?

Bei Abschreibungen wird der Anschaffungspreis für beruflich bedingte Arbeitsmittel, deren Kaufpreis mehr als 952 € brutto (das heißt, inkl. 19% Umsatzsteuer) beträgt, über mehrere Jahre steuerlich verteilt. Jedes Jahr kann somit immer nur ein Teil der Gesamtkosten als Werbungskosten geltend gemacht werden. Die voraussichtliche Nutzungsdauer für das jeweilige Arbeitsmittel wird in den sogenannten AfA-Tabellen festgelegt. Erfahren Sie bei uns, welche Kosten über welchen Zeitraum von Arbeitnehmern abgeschrieben werden müssen, welche Abschreibungsarten es gibt und was Selbstständige beim Thema Abschreibungen beachten sollten.

https://www.steuertipps.de/selbststaendig-freiberufler/abschreibungen#definition

Absetzen und abschreiben – diese Begriffe klingen sehr ähnlich, beschreiben aber einen unterschiedlichen Vorgang. Etwas "von der Steuer absetzen" heißt, dass Sie zum Beispiel Ihre Werbungskosten wie die tägliche Fahrt zur Arbeit in einer Steuererklärung angeben. Das umgangssprachliche "etwas abschreiben" bedeutet, dass Sie die Kosten für zum Beispiel Ihren Tresor über mehrere Jahre verteilt in der Steuererklärung eintragen.

https://www.vlh.de/wissen-service/steuer-abc/was-bedeutet-afa-also-absetzung-fuer-abnutzung.html

2. sofortige Abschreibung bis 250,00 € netto

Sofern der Anschaffungspreis eines beweglichen Wirtschaftsguts weniger als 800 € netto (also ohne Umsatzsteuer) beträgt, können Sie die Kosten sofort und in voller Höhe von der Steuer als Werbungskosten absetzen. Manchmal spricht man dabei auch von "Sofortabschreibung". Bei einem höheren Anschaffungspreis müssen z.B. Arbeitsmittel dagegen entsprechend ihrem Wertverlust über mehrere Jahre abgeschrieben werden. In diesem Zusammenhang spricht man auch davon, dass die Abschreibung "abgesetzt wird".

https://www.steuertipps.de/selbststaendig-freiberufler/abschreibungen#definition

3. GWG (Geringwertige Wirtschaftsgüter) zwischen 250,00 – 800,00 € netto

Grundsätzlich gilt beim Kauf von betrieblichem Anlagevermögen, dass sich die Anschaffungskosten im Rahmen der linearen oder degressiven Abschreibung auf mehrere Jahre verteilt als Betriebsausgaben auswirken. Bei geringwertigen Wirtschaftsgütern (GWG) im Netto-Preissegment bis 800 Euro muss dagegen nicht abgeschrieben werden. Hier kann sich das Unternehmen auch für den Sofortabzug als Betriebsausgabe entscheiden.

Voraussetzung zur Einstufung als GWG

Es reicht für den Sofortabzug der Anschaffungskosten als Betriebsausgaben bei GWG nicht nur aus, dass die Nettoanschaffungskosten der Gegenstände nicht mehr als 800 Euro betragen. Das Wirtschaftsgut muss vielmehr beweglich, abnutzbar und selbständig nutzbar sein, also ohne weitere Gegenstände und Geräte genutzt werden können.

Was ist kein GWG und aus welchem Grund?

Im Grunde zählen alle Wertgegenstände dazu, die nicht selbstständig nutzbare Wirtschaftsgüter sind. Somit erfüllen Sie gemäß EStG nicht die Definition von geringwertigen Wirtschaftsgütern (GWG). Dazu gehören beispielsweise:

- Monitor für PC (funktioniert ohne PC nicht)

- Drucker (funktioniert ohne PC nicht)

- Maschinenwerkzeug wie Fräser oder Bohrer (Werkzeug funktioniert ohne Maschine nicht)

Keine Mischung von Sofortabschreibung und Sammelposten

Wählt ein Unternehmen für geringwertige Wirtschaftsgüter im Preissegment zwischen 250,01 Euro bis 800 Euro den Sofortabzug, kann es in diesem Jahr keine Poolabschreibung für GWG bis 1.000 Euro wählen. In einem Geschäftsjahr ist immer nur eine der beiden Möglichkeiten erlaubt, um GWG abzuschreiben.

Ausnahme:

Wenn im Vorjahr ein Gegenstand im Sammelposten erfasst worden wäre und es im neuen Jahr zu nachträglichen Anschaffungskosten käme. Dann würden diese nachträglichen Anschaffungskosten ausnahmsweise neben der Sofortabschreibung bis 800 Euro in einem Sammelposten des laufenden Jahres erfasst.

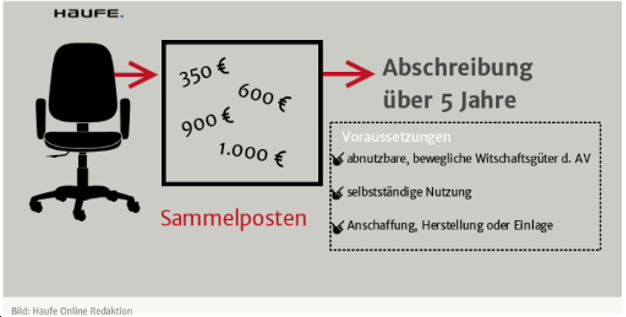

Sammelposten:

https://www.haufe.de/finance/jahresabschluss-bilanzierung/gwg-sammelposten-2018-was-sie-beachten-muessen_188_429272.html

Die gleichmäßige Abschreibung des Sammelpostens über 5 Jahre müssen Sie ohne Wenn und Aber leisten. Es bleibt sogar dabei, wenn ein Gegenstand des Sammelpostens verkauft, gestohlen oder beschädigt wird. wenn Sie ein geringwertiges Wirtschaftsgut bereits im Jahr des Kaufs wieder verkaufen oder entnehmen. Dann darf der Abgang vom Sammelposten abgezogen und als GWG-Sofortaufwand bei den Betriebsausgaben verbucht werden.

AFA (Absetzung für Abnutzung)

Jedes Gut, jeder Gegenstand, der netto teurer als 800 Euro ist, hat eine sogenannte betriebsgewöhnliche Nutzungsdauer. Das ist der Zeitraum, in dem der Gegenstand voraussichtlich genutzt werden kann. Bei der AfA schreiben Sie die Anschaffungskosten verteilt auf eben diese Nutzungsdauer ab. Das klingt recht kompliziert, ist aber in der Praxis einfach. Deshalb zurück zur Digitalkamera: Der Fotoapparat kostete in der Anschaffung 1.000 Euro. Nun geht das Finanzamt bei einer Kamera von einer gewöhnlichen Nutzungsdauer von sieben Jahren aus. Sie rechnen:

1.000 Euro : 7 Jahre = 142,86 Euro pro Jahr

In Ihrer Steuererklärung geben Sie jetzt also sieben Jahre lang je 142,86 Euro an. Das ist die "lineare AfA" – die Höhe der Abschreibung bleibt während der ganzen Abschreibungsdauer gleich.

Wichtig: "Im Jahr der Anschaffung oder Herstellung des Wirtschaftsguts vermindert sich für dieses Jahr der Absetzungsbetrag um jeweils ein Zwölftel für jeden vollen Monat, der dem Monat der Anschaffung oder Herstellung vorangeht." So steht es im Gesetz. Das heißt für Sie: Haben Sie den Gegenstand im März gekauft, dürfen Sie für dieses Jahr nur 10/12 der Jahressumme absetzen. Für unser Beispiel sind das 119,05 Euro.

142,68 Euro : 12 Monate x 10 Monate = 119,05 Euro im Jahr der Anschaffung.

https://www.vlh.de/wissen-service/steuer-abc/was-bedeutet-afa-also-absetzung-fuer-abnutzung.html

Die wichtigsten Nutzungsdauern im Überblick

Die lineare Abschreibung bezeichnet eine Abschreibung zu jeweils gleich hohen Teilbeträgen, die sich über die Jahre der Nutzung verteilen. Für die lineare Abschreibung wird in der Regel die AfA Tabelle eingesetzt, um den allgemein gültigen Zeitraum für die Abnutzung eines angeschafften Gegenstands richtig anzusetzen. Um die Teilbeträge der linearen Abschreibung zu ermitteln, kann eine einfache mathematische Formel angewendet werden:

Abschreibungsbetrag = Kosten der Anschaffung oder Herstellung / Nutzungsdauer in Jahren

In der Praxis wird die lineare Abschreibung als reguläre Methode angewendet. Dabei wird davon ausgegangen, dass auch die tatsächliche Abnutzung des Gegenstands innerhalb der Nutzungsdauer gleichmäßig erfolgt. Nicht berücksichtigt wird hingegen, ob innerhalb der Laufzeit ein Zeitraum mit stärkerer Abnutzung auftritt oder ob der Gegenstand vorher unbrauchbar geworden ist.

https://www.billomat.com/lexikon/a/afa-tabelle/

Ich hoffe ich konnte endlich etwas „Licht“ ins Dunkle bringen. Falls ihr dennoch eine Frage, Anmerkung oder einen Wunsch habt, schreibt den gerne in die Kommentare.

Sonst hören wir uns nächste Woche, wenn es wieder heißt „Steuern richtig steuern mit InvestMenter“.

Euer Michael Menter

ÜBER DEN AUTOR

Max Mustermann

Max Mustermann ist Experte für Online-Marketing und hat bereits zahlreiche Projekte aufgebaut in denen er sein Wissen unter Beweis gestellt hat. In diesem Blog erfährst du mehr über seine Expertise.

Dein erfolgreiches Onlinebusiness mit nur einer Software!

Mit FunnelCockpit hast du alle Marketing-Tools in einem System.

Erhalte Tools wie FunnelBuilder, Splittests, E-Mail Marketing, Webinare, VideoPlayer, Mitglieder-Bereiche und vieles mehr...